相続・遺言業務に関する概要

相続は、誰もが一度は経験するものであり、何らかの手続が必要となります。

例えば、各種の届出、通夜や葬儀、相続人調査や遺産分割協議、預貯金の払戻し手続きなど、

様々なものがあります。

しかし、これらの手続きは、一生の内に数回程度しか経験しないものであるため、何をすればいいのか分からないという状況に多くの方が陥ります。

全ての手続きをスムーズに進めるには、専門的な知識を要する事柄が多く、ご遺族の方は相当な労力と時間を消費してしまいます。

当事務所は、相続や遺贈の登記に関するご相談はもちろん、相続人調査、遺言書作成、遺言執行、

遺産整理、成年後見申立、任意後見契約、財産管理契約など、相続の前後を通して生じる問題や

手続き全般をサポートいたします。

相続の基本知識

1. 相続とは

相続とは、人が亡くなったときに発生します。

亡くなった方(被相続人)が、生前に保有していた財産(借金などの財産を含む)を相続人(配偶者や子などの親族)が承継することです。

2. 法定相続とは

法定相続とは、被相続人が遺言をしていない場合に、民法で定められたルールに従って相続することを言います。

被相続人が遺言を残していた場合、遺言が優先され、これに従って遺産を承継します。

もし、そうでない場合は法定相続に従うことになります。

法定相続の場合、被相続人に配偶者がいれば、配偶者は常に相続人となります。

さらに、子・直系尊属(例:父母、祖父母)・兄弟姉妹がいる場合には、

第1順位 … 子

第2順位 … 直系尊属

第3順位 … 兄弟姉妹

の順で相続人となります。

その相続分については、下記の表のとおりになります。

| 相続人 | 法定相続分 |

|---|---|

| 配偶者のみ | 全て配偶者が相続する |

| 子のみ | 複数人いる場合は均等に分割 |

| 直系尊属のみ | 複数人いる場合は均等に分割 |

| 兄弟姉妹のみ | 複数人いる場合は均等に分割 |

| 配偶者と子(第1順位) | 配偶者1/2、子1/2(子が複数人いる場合は均等に分割) |

| 配偶者と直系尊属(第2順位) | 配偶者2/3、子1/3(子が複数人いる場合は均等に分割) |

| 配偶者と兄弟姉妹(第3順位) | 配偶者3/4、子1/4(子が複数人いる場合は均等に分割) |

※実子及び養子の相続分は同じです。

※半血兄弟姉妹(父母の一方を同じくする兄弟姉妹)の相続分は、父母の双方を同じくする兄弟姉妹の相続分の1/2となります。

※非嫡出子(婚外子)で父親の認知を受けた子の相続分は嫡出子の1/2ですが、平成25年9月5日以降に開始した相続に関しては、

嫡出子と同じ相続分を有します。また、平成13年7月1日以降に開始した相続について、法律関係が未確定なものにつき遺産分割を

行う場合にも、同様に扱います。

3. 相続放棄とは

相続放棄とは、一切の遺産相続をせずにすべてを放棄してしまうことで、家庭裁判所に申述し、申述受理の審判が下されると、

その相続に関しては初めから相続人ではないものとみなされます。

初めから相続人でないとみなされると、プラスの財産だけでなく、借金などのマイナスの財産も承継しないことになるため、プラスの財産よりも

マイナスの財産の方が多い場合に、多く利用されます。

これに対し、他の相続人との間で「私は遺産はいりません」と話し合ったというような場合、これは相続放棄に該当しません。

相続放棄は、原則として「自己のために相続があったことを知ったときから3ヶ月以内」になすことを指し、例外的に認められる場合もあります。

4. 限定承認とは

被相続人が残した財産をプラスの財産からマイナスの財産を差し引き、それでもなお、プラスの財産が残っているのであれば、

その余り(プラス財産)の分だけ相続し、逆にプラス財産をはるかに上回るマイナス財産が存在する場合には、借金を背負うことになるために

相続人は相続をしないという制度です。

相続債務がどのくらいあるのか分からない、相続財産がいくらで売却できるか分からないというような場合など、プラスの財産及びマイナスの財産の額が判然としない場合に有効な制度といえますが、利用には相続放棄と同様に家庭裁判所に申述することや、相続人全員が共同でしなければならないことから、利用されることは多くありません。

5. 遺産分割とは

遺産分割とは、相続人が複数いる(共同相続)場合に、遺産を構成する相続財産を分割して、各相続人の個人所有にすることです。

遺産分割協議については、相続人全員で行うことを指し、もし相続人の内の1名が行方不明のために、その行方不明者を省いて行った遺産分割協議は無効となります。

また、民法上では特に期限が設けていないため、いつ行っても問題ありませんが、相続税の申告及び納税を視野に入れた場合、事実上の制限を考えておくべき場合があります。

相続の流れ

STEP1相続開始

相続とは、人が亡くなったときに発生します。

その際の主な手続きとして、下記のものが必要となります。

- 死亡届の提出…7日以内に死亡地、本籍地、住所地のいずれかの市区町村役場へ。

- 死体火・埋葬許可申請…死亡届と窓口は同じ。

- 年金受給停止の手続…10日以内(国民年金は14日以内)に社会保険事務所または市区町村役場へ。

- 介護保険資格喪失届…14日以内に市区町村役場へ。

- 住民票の抹消届…14日以内に市区町村役場へ。

- 世帯主の変更届…14日以内に市区町村役場へ。

STEP2通夜、葬儀、火葬

葬式やこれに付随する費用(葬儀の際の食事代など)については、相続税の計算の際に課税価格から控除されるため、

支払った際の領収書はしっかり保管してください。

お布施などの領収書が発行されないものは、「支払日」・「支払先」・「支払額」・「支払目的」などをメモしてください。

STEP3遺言の有無・内容確認

亡くなった方(被相続人)が遺言を残していた場合、遺産の分け方はこれに従うことになるため、まずは遺言の有無を確認します。

公正証書で遺言が作成されていれば、お近くの公証役場にて遺言の有無を確認できますが、自筆証書遺言や秘密証書遺言が作成されている

場合には、被相続人の部屋などを探すことになります。

また、自筆証書遺言や秘密証書遺言が見つかった場合、勝手に開封しないようにしてください。

自筆証書遺言や秘密証書遺言は、家庭裁判所での検認という手続きを行い、その際に開封されます。

なお、公正証書遺言については家庭裁判所での検認が不要です。

STEP4相続人調査

戸籍などを取得して、相続人を確定します。

通常、ご遺族の方の相続人関係が戸籍に現れるのですが、例外もあります。

ここで確定した相続人を前提に、遺産分割などを進めていくことになるため、正確に把握することが必要となります。

STEP5相続財産の調査

相続財産(借金などのマイナスの財産も含みます)がどれだけあるのか調査し、財産目録に記載します。

不動産の場合、被相続人名義のものがどれだけあるかは、ご遺族が把握されている場合が多いのですが、不明な場合には市区町村役場で

名寄帳の調査などが必要です。

預貯金の場合、各金融機関に残高証明書発行の請求をします。

株式、出資金、投資信託などは、各金融機関に残高証明書または評価証明書の発行を請求します。

残高証明書の発行を請求する際、被相続人と請求する代表相続人との関係が記載されている戸籍謄本、代表相続人の実印及び印鑑証明書を

求められる場合があるため、事前に請求先の金融機関に確認すると良いでしょう。

STEP6相続放棄、限定承認

ここまでで確定した相続人及び相続財産を前提に、マイナスの財産が多い場合には、相続放棄や限定承認を検討します。

どちらも原則として、相続の開始があったことを知ってから、3ヶ月以内に家庭裁判所に申立て、受理される必要があります。

STEP7準確定申告

亡くなった方も、最後の年の1月1日から亡くなった日までの所得に応じて、税金を支払う必要があります。

原則、相続人が相続があったことを知った日の翌日から4ヶ月以内に申告及び納付の義務を負います。

STEP8遺産分割協議

遺言がある場合には、相続人全員で具体的な遺産の分け方を協議し、合意に至れば遺産分割協議書を作成します。

遺産分割協議は、相続人全員で行わなければ無効となります。

STEP9遺産名義変更、相続財産の売却・換価

ここまでの手続き、遺産分割協議の結果を踏まえて、各財産の名義を変更します。

不動産の場合、相続人名義に登記することになりますが、遺産分割協議により換価分割すると定めている場合などは、

不動産仲介業者を通じて買い手を探し、売却後に代金を相続人で分けることになります。

また、預貯金の場合、解約による払戻しなどの手続きを取ることになります。

なお、上場会社の株式については、証券会社の口座で保管されている場合は、株式の預かっている証券会社の支店宛に相続手続きを行い、

信託銀行で保管されている場合は、証券代行部宛に名義変更の手続きを行います。

STEP10相続税の申告・納付

相続税の基礎控除額は、下記の計算式により算出され、これを超える部分に対して課税されます。

申告及び納付の期限は、相続の開始を知った日の翌日から10ヶ月以内となります。

3000万円+600万円×法定相続人の数

相続登記

相続登記とは、亡くなった方が不動産を所有していた場合、その不動産の登記名義を亡くなった方から相続人名義へ変更することをいいます。

具体的には、不動産を管轄する登記所(法務局)に、遺言や遺産分割協議により定まった相続人名義の登記を申請します。

この登記は義務ではないのですが、そのまま放置しておくと、次のような問題が発生する可能性があります。

-

CASE1

不動産の名義人が亡くなったときから相続人へ名義を書き換えるまでは、その不動産は相続人全員の共有財産になります。

そして、さらにその相続人のうちの誰かが亡くなると、その所有権利はそのまま亡くなった人の相続人に相続されます。

そうなると、相続人の人数がどんどん増えていき、遺産分割協議がまとまりにくくなります。 -

CASE2

時間の経過とともに相続人も年を重ねていきます。

そして、その相続人の誰かが認知症などになって判断能力が低下すると、遺産分割協議をするのが難しくなります。

遺産分割協議を行うために、成年後見人を選任する必要がありますが、その手続きが完了するまでに数ヶ月かかる場合があります。 -

CASE3

相続人が複数いる場合、誰か一人でも債権を持っていれば、その不動産を強制的に差し押さえされる事があります。

例えば、遺産分割協議でその不動産を取得するのがAさんと決まっていても、相続登記をしないで放置しておくと、

他の相続人であるBさんの債権者がその不動産を差し押さえられると、Aさんがその不動産を取得することができない恐れがあります。

上記3つのリスクを避けるためにも、相続財産に不動産が含まれている場合は、他の相続手続きと併せて早期に済ませておくことをオススメします。

相続・遺言料金表

相続財産が5,000万円未満

| 登記手続の種類 | 報酬額 | 実費(登録免許税等) |

|---|---|---|

| 所有権移転(相続) | ¥55,000(税込)~ (評価額の0.3%) |

評価額の0.4% |

| 相続関係説明図作成 | ¥11,000(税込)~ | |

| 遺産分割協議書作成 | ¥33,000(税込)~ | |

| その他作業事務作業一式 (戸籍チェック・申請書類回収等) |

¥11,000(税込)~ | |

| 評価証明書取得 | 不動産の数×¥200~¥500 | |

| 戸籍収集 | 1通につき¥2,200(税込) | ¥450~¥750 |

| 住民票・戸籍の附票収集 | 1通につき¥2,200(税込) | ¥200~¥500 ※役所により異なります |

| 登記内容の事前確認 登記完了後の謄本取得 |

不動産の数×¥335 取得する通数×¥600 |

|

| 交通費・通信費 | 移動費用 返送用の郵送代等の実費 |

|

| 出張費用 | 半日 ¥22,000(税込) 全日 ¥55,000(税込) |

- 【注3】管轄外の不動産がある場合、管轄ごとに22,000円(税込)を追加します。

- 【注4】郵送での請求となる場合、定額小為替証書での支払いとなる為、1通につき手数料100円が加算されます。

※以下の場合は、個別相談とさせていただきます。

- 遺産分割協議をするに際して、未成年者がいる場合

- 相続人に、制限行為能力者・行方不明者がいる場合

- 遺言書があり、かつ検認が必要な場合

- 相続した不動産がたくさんある場合

- 相続人がたくさんいる場合

- その他、手続きが複雑な場合

| 相続登記丸投げパック | ¥110,000(税込)~ +実費 |

|---|

- 所有権移転登記(評価額5,000万円まで。1物件)

- 相続人調査・戸籍等の収集

- 遺産分割協議書の作成

- 相続関係説明図作成

- 評価証明書の取得

- 登記情報・謄本の取得

- ※相続人が5名以上や、兄弟姉妹が相続人の場合は別途報酬・費用が必要です。

遺言書作成

一般的に使われる遺言書には、自筆証書遺言、公正証書遺言の2つの方式があります。

それぞれの特徴は次のとおりです。

1. 自筆証書遺言

遺言者が遺言の全文・日付・氏名を自筆し、押印して作成する遺言です。

筆記具と紙さえあれば、いつでも作成可能な遺言のため、他の方式と比べると費用も掛からずに手続きも一番簡単です。

また、自分1人で作成できるために、遺言内容を他人に秘密にしておけるというメリットもあります。

しかし、内容を専門家にチェックしてもらうわけではないため、法的な要件不備のために無効となる危険性があります。

さらに、紛失・偽造・隠匿の心配、遺言の存在をどうやって遺族に知らせるかといった問題もあります。

2. 公正証書遺言

公証人に作成してもらい、原本を公証役場で保管してもらう方式の遺言です。

作成・保管ともに、専門家である公証人がやってくれるために、法的に安全かつ確実で、後日の紛争防止のためにも一番望ましいと考えられます。

ただし、その分の費用がかかること、証人の立会いが必要なことから、遺言内容を秘密にすることができないなどのデメリットもあります。

3. 公正証書遺言をオススメする理由

残された家族へしっかりとした遺言を残すことは、相続開始後の相続人の間での争いを防ぐ大きなポイントとなります。

そのために当事務所では、公正証書遺言の作成をオススメしております。

費用はかかりますが、検認の手間と費用が省け、改変されることがなく遺言者の意思がきっちり伝わることなどがその理由です。

未成年者、推定相続人、受遺者、推定相続人及び受遺者の配偶者及び直系血族などは、証人の資格になれないという欠格事由があり、

周囲に適切な方が居ない場合には、当事務所にてご用意いたします。

4. 遺言執行者

遺言執行者とは、遺言内容を正確に実現するために必要な手続きなどを行う人のことを指します。

遺言者が直接遺言執行者を指定することができ、遺言執行者がいる場合には、相続人は相続財産を勝手に処分することができず、

これに反した処分行為は無効になります。

遺言執行者には、未成年者及び破産者でなければ、就任できます。

遺言作成時の証人と違い、遺言執行者は相続人であっても良いのですが、公平に職務を行うことができる人でないと、遺言執行に支障が発生する

ことがあるため、忠実に職務を遂行できる人を選任されるのが良いでしょう。

司法書士は、法的根拠がある専門家であるために、ご依頼をいただければ、当事務所の司法書士が遺言執行者を受任することも可能です。

5. 遺留分

遺留分とは、民法で定められている一定の相続人に最低限相続できる財産を指し、兄弟姉妹以外の相続人がこれを有します。

遺留分を侵害する被相続人の財産の処分があった場合、遺留分権利者は自己の遺留分の限度で遺贈及び贈与を失効させ、

財産の返還を請求できるという、遺留分減殺請求権を行使できます。

例えば遺言の内容が、他の相続人に財産のほとんどを承継させるような場合、自己の遺留分より少ない財産しか承継できない遺留分権利者は、

遺留分の限度で財産を自己に返還するよう求めることができます。

遺留分の割合については、次の表のとおりとなります。

| 相続人 | 遺留分の割合 |

|---|---|

| 直系尊属のみが相続人 | 1/3×自己の法定相続分 |

| 上記以外の場合 | 1/2×自己の法定相続分 |

なお、遺留分減殺請求権は遺留分権利者が、相続の開始及び減殺すべき贈与、または遺贈があったことを知ったときから1年間で消滅時効にかかり、相続開始時から10年経過で行使できなくなります。

6. 円満相続のための遺言書作成

遺言書には、附言事項というものを記載することができます。

これは法的な拘束力はありませんが、遺言者がなぜそのような遺言を残したのか、家族に対してどのような想いでいるのかなどを伝えるために

遺言書に記載するものです。

当事務所では、遺言者の意思や状況を調査したうえで、その意向を実現するためにはどのような遺言を作成するべきなのかなどのご相談から、

遺言の作成、証人のご用意、遺言執行者の受任までを含めた遺言書作成のサポートいたします。

相続・遺言料金表

※表は右にスクロールできます。| 手続の種類 | 報酬額 | 実費 |

|---|---|---|

| 遺言書作成サポート(自筆証書) | ¥55,000(税込)~ | 原則なし |

| 遺言書作成サポート(公正証書) ※公証人との打合せ・保証人の日当含む |

¥110,000(税込)~ | 公証役場基準による |

| 死後事務委任契約書作成 | ¥55,000(税込)~ | 原則なし ※公正証書にする場合は必要 |

| 後見人選任申立て手続き | ¥110,000(税込)~ | 裁判所へ納付する金額 |

| 相続放棄の手続き | ¥33,000(税込)~ | 家庭裁判所へ納付する金額 |

| 特別代理人選任の手続き | ¥55,000(税込)~ | 家庭裁判所へ納付する金額 |

相続人調査について

相続人調査とは、被相続人と相続人全員の戸籍を集めて、「誰が相続人なのか」を確定する作業のことです。

通常は、家族間で認識していない相続人がいるということはないのですが、それでも戸籍などを調査していくと、隠し子であったり、

前の夫や妻との子がいたということもあります。

こうなると、相続手続きに大きく影響を与えるため、早い段階での調査が望ましいです。

また、不動産を所有していない場合でも、金融機関での預貯金の払戻しの際など、相続関係を証明する戸籍謄本などを要求される場合が

多いことから、調査の必要性は変わりないといえます。

方法としては、被相続人の本籍地の市区町村役場で、戸籍謄本や除籍謄本などを請求し、新しいものから古いものへと遡ります。

途中で転籍している場合などは、別の市区町村役場への請求が必要になります。

これらの収集を行うと、被相続人の配偶者が誰なのか、子は誰なのかが把握できるため、今度は子についても現在生存しているのか、

被相続人より先に亡くなっている場合は孫がいるのかなどといった点を調べていくことになります。

相続人を確定することが目的のため、判明するまで調査を続けることになり、最終的に取得する戸籍は、100通を超える場合もあります。

状況によっては、専門知識が必要になる場合もあるため、当事務所では相続人調査の代行も行っていますので、是非お気軽にご相談ください。

遺産分割協議について

遺産分割協議は、相続人全員で遺産の分け方を決める話し合いのことをいいます。

被相続人が生前に遺言書を残していれば、原則、遺言書に書かれた内容に従い、遺言が無ければ法定相続分に従って行うことになります。

遺言がある場合でも、「子Aと子Bで、2分の1ずつ相続させる」というような記載がない場合には、具体的に遺産内のどれをAが取得し、

どれをBが取得するのかということを決めることになります。

遺言がない場合でも、相続人全員で合意すれば、遺言と異なる内容の遺産分割協議は有効になりますが、遺言者が遺言と異なる遺産分割を

禁じている場合や、遺言執行者がいる場合に遺言執行と矛盾する遺産分割協議で遺言執行者の同意が得られていない場合には認められないなど、

一部例外があります。

遺産分割協議の大前提として、相続人全員が参加、合意しなければ無効になります。

相続人の1人が連絡が取れないためにその者を省く、相続人調査を充分に行わなかったために隠し子を省くという場合は無効になります。

また、相続人全員で協議したけれども合意に至らない場合は、家庭裁判所に遺産分割調停や審判を申立てることもできます。

遺産分割調停においては、調停委員が間に入って各相続人の話を聞いたり、裁判官から解決策の提案がされるといった流れの中で合意への道を

探ることとなり、それでも合意に至らず調停不成立となった場合は、審判手続きに移行することになります。

遺産分割調停や審判が必要な場合、当事務所は代理人として活動することはできず、申立書類作成などの裁判所へ提出する書類の作成及び事前の

打合せという形でのサポートを行います。

預貯金の名義変更について

被相続人(亡くなった人)名義の預貯金は、被相続人が亡くなった時点で相続人の共有財産になります。

被相続人が亡くなったことを銀行などの金融機関が確認すると、口座は凍結され、引き出しや送金はもちろん、口座振替の自動引き落としなども

できなくなります。

引き落としするためには、被相続人の名義変更(解約)の手続きを行わなければなりません。

通常は、名義変更ではなく解約の手続きを行い、相続人の口座へ振り込むことが多いです。

預貯金の名義変更(解約)、相続手続きには一般的に以下の書類が必要になります。

- 各金融機関所定の用紙

- 被相続人の預金通帳、キャッシュカード

- 被相続人の戸籍謄本、除籍謄本、改製原戸籍

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

民事信託・家族信託

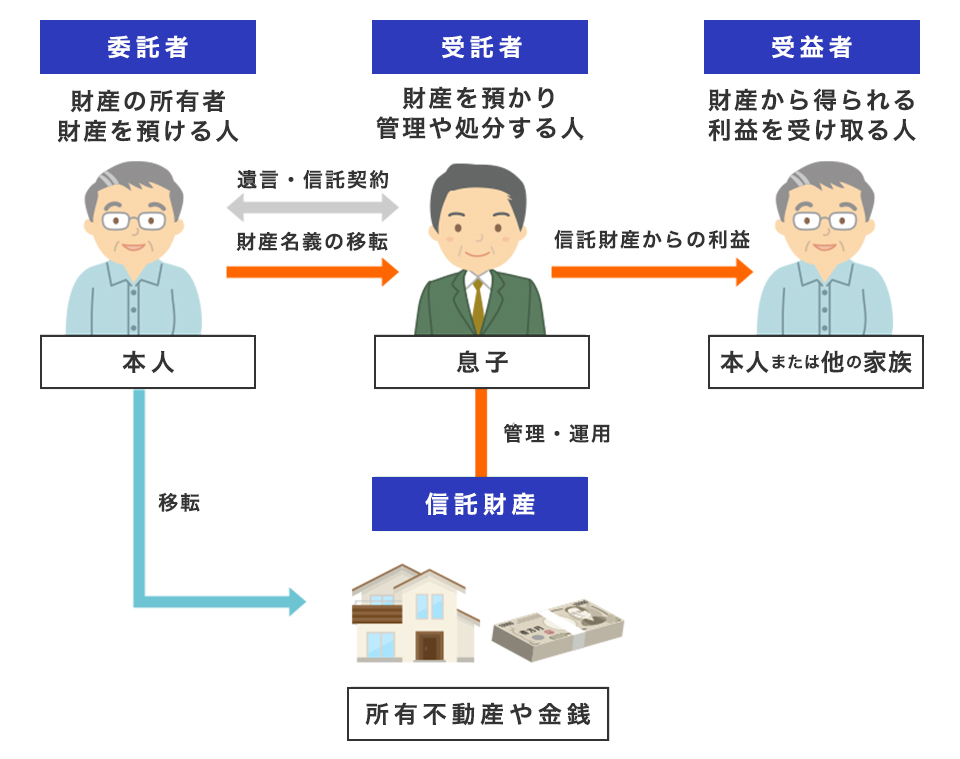

民事信託とは、財産の所有者(委託者)から財産を託される方(受託者)に財産の所有権を移転します。

受託者は、託された財産から利益を受ける方(受益者)のために、財産を管理・承継することになります。

民事信託での登場人物は、この「委託者」「受託者」「受益者」の3人になります。

一般には、商事信託(信託会社などの受託者が営利を目的として、不特定多数の者と信託契約を繰り返すもの)の方が知られていますが、

民事信託はこれと異なり、受託者が業務として行うものではない信託、すなわち、非営利信託を指します。

この中でも、受託者を家族や親族とするものは、「家族信託」と呼ばれることもあります。

民事信託は、従来の相続法によっては解決が難しく、対策が取りづらい場合であっても、効果的な対策をとることが可能となるため、

利用する方も大きく増加しているところです。

必要に応じて、信託監督人(受益者のために受託者を監督する者)や受益者代理人(受益者のために受益者の権利を行使する者)などを定めます。

委託者と受益者を同一人としたり、委託者と受託者を同一人とする場合もあるため、必ずしも3名以上になるという訳ではありません。

実際の民事信託の利用にあたっては、これらの仕組みを利用者の状況や目的に合わせて、設計・運用していくことになります。

そうすることで、「財産所有者が、認知症やその他の病気にかかり、意思表示できなくなった場合の財産凍結を避ける」、

「次世代のみならず、先の世代まで財産の承継者を指定する」などの従来の相続法では、実現できなかったことが実現可能となります。

このような特徴を利用した民事信託の例として、①認知症対策信託、②障害者等支援信託、③遺留分給付型信託、④動物(ペット)信託の4つの

概要をご案内します。

1. 認知症対策信託

財産所有者が認知症になったとき、成年後見人を選任する方法によると、それ以降の財産管理は後見人がやることになりますが、

その人の不動産を売却するなどの運用はできず、凍結状態となります。

このような不都合を避けるための民事信託が「認知症対策信託」です。

この方法を利用することで、信託財産についての処分・運用などは、財産所有者の心身の状態に関係なく、受託者が行うこととなります。

仮にその後に法定後見人が選任された場合でも、その権限は信託財産には及ばないため、信託財産については信託契約で定めた内容に沿って、

受託者が処分・運用などができます。

2. 障害者等支援信託

財産所有者に、障害者などの自立生活が困難な人がいる場合、財産所有者としては自らの死後、残される側の行く末が心配になるものです。

財産を残したとしても、その管理・運用などを行うのが難しい場合も多く、自立生活困難者に相続人がいない場合には、残した財産が最終的に

国庫に帰属してしまうという問題が生じます。

この場合に効果を発揮するのが、「障害者等支援信託」です。

この方法を利用することで、受託者が長期にわたって、継続的に自立生活困難者のために財産を管理・運用し、支援していくという仕組みを

作ることができます。

さらに将来、自立生活困難者が亡くなったときには、他の親族がこれを承継するという内容にすることも可能です。

3. 遺留分給付型信託

財産所有者の相続人に、財産を渡したくない人がいるという場合でも、民法によるとその者には遺留分があるため、遺留分減殺請求がなされた

場合には、最低限度の財産をその人の手に渡ることになります。

これを防ぐために、民法上、相続人の廃除、または遺留分の放棄制度が用意されていますが、前者は虐待や重大な侮辱などの存在及び家庭裁判所の審判が、後者は対象となる相続人の申立及び家庭裁判所の許可が要件になるために、現実的ではありません。

この場合に効果を発揮するのが、「遺留分給付型信託」です。

この方法を利用した場合、財産を渡したくない者に対して、遺留分相当額の受益権が与えられることになるため、遺留分減殺請求権の行使を

封じることができます。

また、与えられるのは信託財産そのものではなく、受益権の一定割合のために、信託財産が不動産であっても活用しにくい共有状態とならず、

将来、当該遺留分権利者が亡くなった時には、その者の相続人ではなく、予め信託契約で定めた者に権利が移動が可能となります。

4. 動物(ペット)信託

財産所有者がペットを飼っており、今後、長期入院や介護施設への入居、あるいは亡くなった後にペットの世話をする人がいないという場合には、その行く末が問題となります。

法律上、遺産をペットに承継させるということはできないため、誰かに財産を遺贈して、その財産をペットの飼育費用にあててもらうという

負担付遺贈を用いることも考えられますが、自らの死後、その財産が本当にペットのために使われているかを確認することはできません。

このような場合に効果を発揮するのが、「動物(ペット)信託」です。

この方法を利用した場合は、信託財産はペットの飼育費以外には使用することができなくなり、受託者が自ら飼育する場合はもちろんのこと、

受託者自らの飼育が難しい場合でも愛護施設や老犬猫ホームなどに飼育を依頼し、信託財産をその費用に充てることができるため、

飼い主不在で殺処分という最悪の事態を回避することができます。

信託設計コンサルティング報酬表

※表は右にスクロールできます。| 信託財産の評価額(※) | 報酬額 |

|---|---|

| ~3,000万円未満 | ¥385,000(税込) |

| 3,000万円~1億円未満 | 1,000万円毎にプラス¥66,000(税込) |

| 1億円~10億円未満 | 1億円毎にプラス¥275,000(税込) |

| 10億円~ | ¥4,180,000(税込 / 応相談) |

※不動産は固定資産税評価額によります。

| 信託財産の評価額 | 報酬額 | 公証役場の手数料(概算) |

|---|---|---|

| 4,000万円 | ¥451,000(税込) | ¥33,000~¥55,000程度(税込) |

| 5,000万円 | ¥517,000(税込) | |

| 6,000万円 | ¥583,000(税込) | |

| 7,000万円 | ¥649,000(税込) | 50,000~80,000程度(税込) |

| 8,000万円 | ¥7150,000(税込) | |

| 9,000万円 | ¥781,000(税込) | |

| 1億円 | ¥847,000(税込) | ¥88,000~¥165,000程度(税込) |

| 2億円 | ¥1,122,000(税込) | |

| 3億円 | ¥1,397,000(税込) | ¥165,000(税込)~ |

| 4億円 | ¥1,672,000(税込) | |

| 5億円 | ¥1,947,000(税込) | |

| 6億円 | ¥2,222,000(税込) | |

| 7億円 | ¥2,497,000(税込) | |

| 8億円 | ¥2,772,000(税込) | |

| 9億円 | ¥3,047,000(税込) | |

| 10億円 | ¥3,322,000(税込) |

相続・遺言に関するよくある質問

-

相続人が1人もいないのですが、この場合の相続はどうなりますか?私の財産の行先は?

相続財産管理人の選任、相続人の捜索、相続財産の清算という順番を経たうえでも相続人が存在しない場合は、

特別縁故者の有無が問題となり、特別縁故者もいない場合は、最終的に相続財産は国庫に帰属します。 -

遺言書は、「検認」という手続が必要と聞いたのですが…

公正証書以外の遺言については、家庭裁判所において検認手続きが必要です。

-

遺言書が2通あるのですが、どちらが有効でしょうか?

2通の遺言書の内容が抵触する場合には、作成日付を基準に、後の遺言で前の遺言を撤回したものとみなします。

しかし、抵触していない部分については、前の遺言も有効です。 -

相続人の内に行方不明者がいるのですが、遺産分割協議はどう進めればいいでしょうか?

まずは、行方不明となってから7年以上経過しているか否かという点を検討します。

行方不明となってから7年(戦争や遭難等の危難により生死不明である場合には1年)経過している場合、「失踪宣告制度」または

「不在者財産管理人の選任申立」のいずれかを採用することになります。

経過していない場合は、不在者財産管理人の選任申立のみ選択することになります。 -

相続人の内に認知症患者がいるのですが、遺産分割協議はどう進めればいいでしょうか?

認知症の程度、成年後見制度を利用しているか否かなどの条件により、遺産分割協議の進め方は異なります。

認知症が比較的軽微なもので、意思能力に問題が無いような場合であれば、成年後見制度などを利用せずとも足りることになります。

これに対して、認知症がある程度進行しており、意思能力に問題があるという場合では、家庭裁判所に対して成年後見人の選任申立を行い、

選任された後見人が認知症患者を代理して遺産分割協議を行うことになります。 -

相続人の内に未成年者がいるのですが、遺産分割協議はどう進めればいいでしょうか?

親権者が、未成年者の法定代理人として遺産分割協議を行うのが原則ですが、親権者と未成年者が利益相反関係にある場合は、

特別代理人が未成年者の代理人となります。 -

遺言の内容と異なる遺産分割をしたいのですが…

相続人全員(受贈者がいれば、その者も含む)が合意すれば、遺言内容と異なる内容の遺産分割も可能です。

-

遺産の一部だけを遺産分割することはできますか?

できます。

ただし、先行する一部分割の結果が、残余財産の分割割合に影響を及ぼすものとするか、及ぼさないものとするかを明確にしておく必要があります。 -

父が亡くなり、遺産分割が終わった後に、自ら父の子であることを名乗る人物が現れました。

父が生前に認知した子とのことです。これからどうしたら良いのでしょう?認知された子であることが間違いないのであれば、既に行われた遺産分割協議は無効です。

その方を含めた相続人全員でやり直す必要があります。 -

相続の熟慮期間とは何ですか?いつからいつまでのことですか?

相続人は、原則として、自己のために相続の開始があったことを知った時から3ヶ月以内に、相続について単純もしくは限定の承認、

または放棄しなければならず、この期間のことを熟慮期間といいます。 -

相続財産の内から葬儀費用を支出した後に、相続放棄をすることはできますか?

葬儀費用の支出については、不相当に高額なものでなければ、法定単純承認事由としての相続財産の「処分」にはあたらず、

その後に相続放棄をすることができます。 -

父が亡くなってから1年以上経過した後に、父の債権者から連絡があり、借金があることがわかりました。

この場合は、相続放棄はできないのですか?被相続人の相続財産(この場合は債務)を知らないことにつき、相続人に相当の理由がある場合であれば、相続放棄ができる可能性があります。

-

父が交通事故で亡くなり、勤務先の会社から死亡退職金が支給されましたが、これは相続財産になりますか?

また、交通事故の加害者から受取る損害賠償金についてはどうなりますか?死亡退職金は、民法上の相続財産には含まれません。

しかし、被相続人が不法行為または債務不履行によって取得した損害賠償請求権は、民法上の相続財産となります。 -

遺留分減殺請求権の行使は、どうすればいいですか?

遺留分減殺請求権の行使は、裁判上でする必要はなく、相手方に意思表示すれば効果が生じます。

ただし、後々のことを考えて配達証明付内容証明郵便によることをおすすめします。 -

私の兄は、8年前に行方不明となったままで、現在、生死も不明です。

最近になって父の体調が悪くなり、将来の相続のことも考えなければいけない状況となってきました。

父の生前に何かしておいた方がいいのでしょうか?大きく分けて、失踪宣告制度または不在者財産管理人制度を利用することが考えられますが、いずれも多少の難しい調整を含む場合がありますので、お父様がご健在なうちに、内容を十分に検討した遺言書の作成などをオススメします。